Capgemini World FinTech Report – co słychać w cyfrowej bankowości?

Firmy z sektora FinTech zbliżają się do kolejnego stopnia dojrzałości rynkowej i rentowności, wykazując się wytrzymałością i odpornością na rynkowe wstrząsy w czasie pandemii COVID-19. Cały sektor odnotowuje wzrosty przychodów, pomimo wyzwań operacyjnych i finansowych. Jak wynika z raportu World FinTech Report 2021 opracowanego przez Capgemini i Efma, w odpowiedzi na rosnącą popularność FinTechów wśród ... Artykuł Capgemini World FinTech Report – co słychać w cyfrowej bankowości? pochodzi z serwisu PRNews.pl.

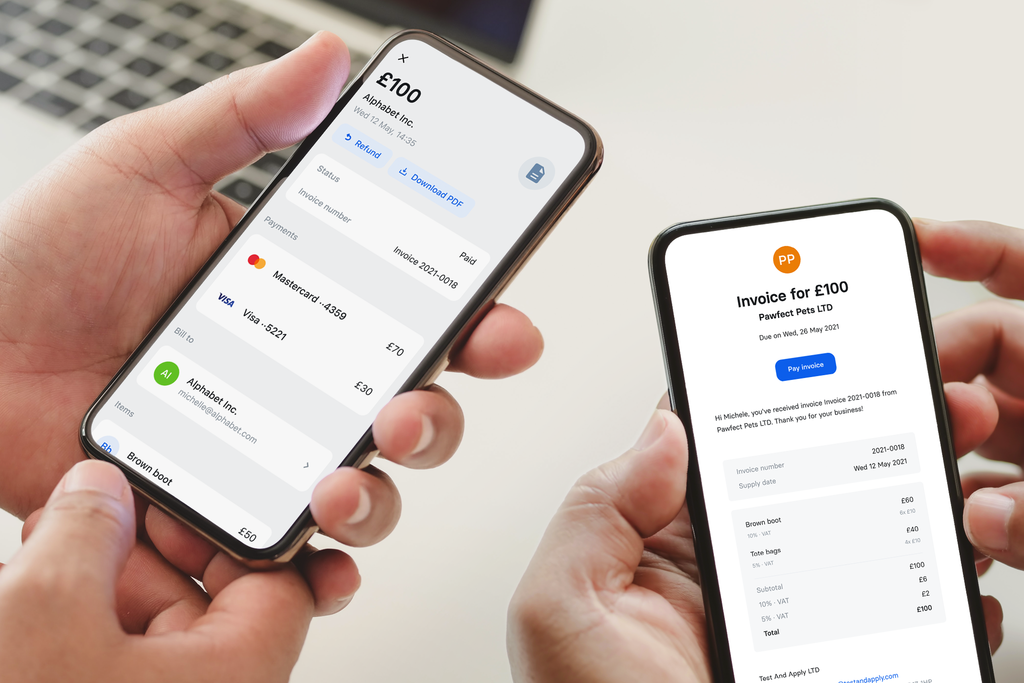

Firmy z sektora FinTech zbliżają się do kolejnego stopnia dojrzałości rynkowej i rentowności, wykazując się wytrzymałością i odpornością na rynkowe wstrząsy w czasie pandemii COVID-19. Cały sektor odnotowuje wzrosty przychodów, pomimo wyzwań operacyjnych i finansowych. Jak wynika z raportu World FinTech Report 2021 opracowanego przez Capgemini i Efma, w odpowiedzi na rosnącą popularność FinTechów wśród konsumentów, tradycyjne banki zaczynają tworzyć wyłącznie cyfrowe oddziały, aby dotrzeć do określonych segmentów klientów.

Ponad połowa (51 proc.) firm z sektora FinTech spodziewa się, że ich rezerwy kapitałowe zostaną naruszone, ponieważ koszty związane z zatrudnieniem pracowników, przyjęciem do pracy i przechowywaniem danych wzrosły w czasie pandemii. Jednak pomimo niestabilnej sytuacji rynkowej, sektor FinTech odnotował 11 proc. wzrost aktywności transakcyjnej w IV kw. 2020 r., po czterech kolejnych latach spadku. Firmy FinTech z różnorodnym portfolio produktów zdobywają również poparcie inwestorów. Sektor FinTech udowodnił swoją dojrzałość i kompetencje w czasie kryzysu. W raporcie odnotowano 9 proc. wzrostu aktywności transakcyjnej w firmach FinTech w latach 2019-2020.

Globalne przyjęcie modeli cyfrowych w czasie pandemii również umożliwiło firmom FinTech zdobycie udziału w rynku, wzmacniając jednocześnie konkurencję w sektorze i w stosunku do tradycyjnych banków. Około 25 proc. konsumentów poszukujących szybkiego dostępu do bardziej spersonalizowanych usług i wygody deklaruje, że wypróbowałoby produkty bankowe oferowane przez graczy nowej generacji.

Jednakże, choć konsumenci coraz bardziej akceptują FinTech, to jednak nadal bardziej ufają tradycyjnym bankom, a 68 proc. twierdzi, że wypróbowałoby ofertę cyfrową prowadzoną wyłącznie przez ich główny bank. Jednak dziesięciolecia łatania dziur operacyjnych, technologicznych transformacji i zmian modeli biznesowych stanowią poważne wyzwanie dla operatorów tradycyjnych. Co więcej, rynkowe wstrząsy wywołane przez COVID-19 pokazują, że zwlekanie z podjęciem działań nie jest już możliwe.

– Cyfrowe usługi inspirowane technologiami FinTech muszą stać się strategicznymi i kluczowymi usługami dla banków. Jednak wymagania jest precyzja w podejmowanych działaniach. Nie ma jednego uniwersalnego podejścia, a z drugiej strony banki nie mogą tworzyć tylko cyfrowych filii – komentuje Anirban Bose, dyrektor generalny działu usług finansowych Capgemini i członek zarządu grupy. – Sukces osiągną ci gracze, którzy są zdolni już dziś w erze FinTech do osiągnięcia długoterminowego wzrostu i rentowności. – dodaje.

Duży potencjał rozwiązań cyfrowych jest oczywisty

Obecni na rynku operatorzy przygotowują się do wykorzystania swoich atrybutów – globalny zasięg i zaufanie klientów, jednocześnie zajmując się swoimi słabymi stronami – starsze technologie informatyczne i doświadczenie klienta, aby zachować konkurencyjność w przyszłości. Stawianie użytkownika na pierwszym miejscu to najwyższy priorytet, a w miarę rozwoju sektora banki muszą zaspokajać potrzeby konkretnych rynków i zaspokajać popyt konsumentów na poziomie lokalnym. Banki zdają sobie sprawę z potencjału bezproblemowego zaangażowania użytkowników w doświadczenia cyfrowe. Spośród ankietowanych dyrektorów bankowych, 63 proc. stwierdziło, że filia działająca wyłącznie w formie cyfrowej umożliwia wszechobecny dostęp do bankowości, 50 proc. stwierdziło, że umożliwia szybsze wprowadzanie nowych produktów na rynek, a 52 proc. stwierdziło, że ułatwia współpracę dzięki funkcjonalności plug-and-play.

W raporcie przedstawiono trzy podejścia – greenfield, bluefield i brownfield – dla operatorów tradycyjnych, tworzących wyłącznie cyfrowe oddziały zależne i zalecono metodologię, która określa wizję, tworzy solidne podstawy i napędza długoterminowy wzrost poprzez sprzyjającą kulturę. Jednak dotychczasowe sposoby myślenia i modele biznesowe utrudniają proces tworzenia banku cyfrowego – w tym brak długoterminowego wsparcia ze strony firmy macierzystej (47 proc.), niechęć do wspierania krótkoterminowej strategicznej kanibalizacji bazy klientów firmy macierzystej (43 proc.) i ponad połowa (55 proc.) ma trudności z przyjęciem słabej oferty dla banków cyfrowych. W miarę jak FinTechy zdobywają wpływy i udziały w rynku, tradycyjne banki muszą rozwijać model hybrydowy poprzez zakulisową modernizację operacji w usługach back office, tworząc jednocześnie wiele jednostek wyłącznie cyfrowych, aby obsługiwać określone segmenty klientów.

– Kryzys po pandemii sprawił, że środowisko tradycyjnej bankowości detalicznej stało się jeszcze bardziej wymagające. Aby utrzymać się na rynku, nadszedł czas na włączenie finansów w styl życia klienta i przyjęcie modeli opartych na rozwiązaniach digital – zwlekanie nie jest już możliwe – powiedział John Berry, prezes Efma.

W raporcie przedstawiono również czteroetapowe podejście dla dojrzałych firm FinTech, które chcą osiągnąć długoterminowy wzrost i rentowność. Fazy obejmują dywersyfikację produktów w celu przyciągnięcia szerszej bazy klientów, uproszczenie i automatyzację ekosystemu, monetyzację usług, możliwości lub danych, a także ekspansję na nowe rynki.

Konsumenci wyrażają zainteresowanie bankowością ekologiczną

Oprócz bodźców związanych z konkurencją rynkową, operatorzy tradycyjni doświadczają również rosnącej presji społecznej i regulacyjnej, aby przestawić się na ekologiczne i zrównoważone praktyki. Według badania Global Retail Banking Voice of the Customer z 2021 roku, 65 proc. konsumentów na całym świecie chce, aby banki zmniejszyły swój ślad węglowy poprzez eliminację papierowych procesów, a zwiększenie udziału energii odnawialnej i oferowanie kart ulegających biodegradacji. Prawie jedna trzecia konsumentów zapłaciłaby dodatkową opłatę za ekologiczne produkty i usługi lub wybrałaby nowego dostawcę produktów przyjaznych dla środowiska i społeczeństwa. Ze względu na swój charakter, banki wyłącznie cyfrowe są dobrze przygotowane do wspierania zrównoważonego finansowania – dzięki procesom zachodzącym bez papieru i bez fizycznych oddziałów.

Metodologia raportu

Raport World FinTech Report 2021 opiera się na wynikach z trzech głównych źródeł – ankiety „Voice of the Customer” dotyczącej bankowości detalicznej na świecie w 2021 r., ankiet i wywiadów dotyczących bankowości detalicznej i FinTech wśród kadry kierowniczej w 2021 r. oraz komitetu sterującego World FinTech Report 2021 Executive Steering Committee składającego się z kadry kierowniczej reprezentującej banki, FinTechy, partnerów technologicznych, firmy VC i podmioty wspierające biznes na całym świecie. Łącznie, te pierwotne źródła badawcze obejmują spostrzeżenia z 33 rynków: Australia, Belgia, Bhutan, Brazylia, Kambodża, Kanada, Chiny, Dania, Francja, Niemcy, Hong Kong, Islandia, Indie, Włochy, Japonia, Malezja, Meksyk, Mongolia, Myanmar, Holandia, Norwegia, Portugalia, Rosja, Arabia Saudyjska, Serbia, Singapur, Korea Południowa, Hiszpania, Szwecja, Szwajcaria, ZEA, Wielka Brytania i Stany Zjednoczone.

Źródło: Capgemini

Artykuł Capgemini World FinTech Report – co słychać w cyfrowej bankowości? pochodzi z serwisu PRNews.pl.